-

新車カーリースクルカ

- カーリースお役立ちコラム

- カーリース記事一覧

- カーリースは個人事業主におすすめ!メリットや購入との比較、審査に通る方法を解説

この記事の監修者

早川 由紀夫

株式会社クルカCEO

新車販売、カーリース業界の第一人者。2005年に設立したジョイカルジャパンでは、創業以来Founder 兼 COOとして「0」から店舗開発、店舗支援を現場で一から推進し続けた。2021年10月1日よりジョイカルジャパン代表取締役社長 CEOに就任。新車ECサイトでの販売にもいち早く取り組み、オンライン完結のカーリースサービスを普及させた。2019年には、月額2万円台〜の業界最安値を実現した短期カーリース専門会社「クルカ」を設立。常に顧客ニーズを捉えたサービスを展開し、カーライフの進化を牽引している。

「所有から利用へ。カーリースは、車との関係を再定義する、時代の潮流です。月々定額で新車に乗れる手軽さだけでなく、車との付き合い方をもっと自由に、もっとスマートな新しいカタチに。このメディアが、皆様のカーリース選びの羅針盤となるように、最新情報や役立つ知識を発信していきます。」

「カーリースは個人事業主にとってメリットがある?」「購入とどちらが得なの?」

こんな疑問を持つ個人事業主の方も多いことでしょう。

結論として、カーリースは初期費用なしで導入でき、月額料金の大部分を経費計上できるため、資金繰りや節税に有利なおすすめの選択肢です。

さらに、減価償却や複雑な会計処理が不要で、経理の負担を大幅に軽減できる点も魅力です。

この記事では、購入やローンとのコスト比較シミュレーションから、経費計上の具体的な方法、審査に通るコツや契約時の注意点まで、個人事業主が知っておきたい情報を網羅的に解説しています。

この記事でわかること

- 個人事業主にとってカーリースにメリットが多い理由

- カーリースと購入・ローンとの比較シミュレーション

- カーリースの経費計上と仕訳の方法

- カーリースの審査項目と通過のコツ

- カーリース会社の選び方

【結論】カーリースが個人事業主におすすめの理由

最初に、多くの個人事業主にカーリースが選ばれる背景と、購入・ローンとのコストの比較シミュレーションをしていきます。

個人事業主にとって、カーリースはメリットが大きい選択肢であると理解できるはずです。

事業運営に直結するメリットが多い

カーリースが個人事業主に支持されているのは、事業運営に直結するメリットが多いからです。

- 初期費用が不要で事業用の車を導入しやすい

- 月々の支払いが一定で資金計画が立てやすい

- 経費処理がシンプルで節税につながる

- 車の維持管理をリース会社に任せられる

購入やローンの場合、頭金の準備や減価償却の計算、さらには税金や車検代の支払いなど、多くの資金と手間が発生します。カーリースならこれらが月々のリース料に含まれるため、会計処理も「リース料」として入力するだけで完結します。

購入やローンと比べたときの違いを簡潔にまとめると、次のようになります。

【現金一括購入の場合】

- 初期費用:数百万円の一括払いが必要

- 月々の管理:税金や車検代はすべて自己負担

【ローンの場合】

- 初期費用:頭金(数十万円)が必要

- 月々の管理:返済に加えて、税金や車検代も自己負担

【カーリースの場合】

- 初期費用:原則なし

- 月々の管理:税金や車検代込みで月々の支払いが一定

購入・ローンとの総額を比較

次に、カーリースと購入・ローンとのコストの違いをシミュレーションしてみます。ここでは、車両価格300万円の普通車を5年間利用する場合の総コストを比較します。

| 利用方法 | 想定コスト内訳 | 5年間の総額目安 |

|---|---|---|

| 購入 | ・車両代300万円 ・税金50万円 ・車検・維持費50万円 | 約400万円 |

| ローン(5年、金利3%) | ・総返済額約320万円 ・税金50万円 ・車検・維持費50万円 | 約420万円 |

| カーリース | リース料(税金・車検代込み) 月額約6万円×60か月 | 約360万円 |

※数値は一例であり、車種や契約内容によって変わります。

上記の表のように、車の現金一括購入やローンでの購入の場合、車両代以外にも維持費が個別にかかります。しかし、カーリースでは車の維持に必要な費用も月額料金に組み込まれるため、毎月同じ金額の支払いにまとめられます。

カーリースの経費計上と仕訳例

ここでは、カーリースの料金を経費にできる範囲や仕訳の方法、覚えておきたい「家事按分」について解説します。

カーリース料金はどこまで経費にできる?

前述のとおりカーリースでは、月々のリース料にさまざまな費用が含まれており、まとめて経費にできます。

例えば、車両代や税金、自賠責保険料はリース料に組み込まれているため、そのまま経費にできます。さらにメンテナンスリースを選べば、車検代や消耗品交換費用も一括して経費計上が可能です。

利用するリース会社やプランにより詳細は異なりますが、一般的に経費にできる範囲は以下のとおりです。

| 契約タイプ | 経費にできる範囲 |

|---|---|

| ファイナンスリース | ・車両代 ・各種税金(自動車重量税は初回のみ) ・自賠責保険料(初回のみ) |

| メンテナンスリース | 上記に加えて、車検代・ メンテナンス費用なども含まれる |

なお、任意保険料やガソリン代、駐車場代などの日常的な維持費はリース料には含まれませんが、別途経費として処理できます。

【仕訳例】「リース料」で処理するだけ!シンプルな会計処理

カーリースの会計処理はとてもシンプルです。毎月の支払いを以下のように「リース料」として仕訳するだけです。

【仕訳例】

- 借方:リース料 ××円

- 貸方:普通預金 ××円

購入した場合には、車両を資産として計上し、耐用年数に応じて減価償却を行う必要があります。さらに固定資産税や自動車税の支払い処理も個別に発生するため、どうしても経理の負担が増えてしまいます。

その点カーリースであれば、資産計上も償却計算も不要で、会計に慣れていない個人事業主でも安心して処理できます。

一般的な経費処理の流れは、以下のとおりです。

- リース会社から請求書や明細を受け取る

- 会計ソフトに支払日・金額・勘定科目「リース料」を入力

- 摘要欄に「〇月分 自動車リース料」と記載して登録

カーリースの経理作業は上記のステップだけで完了するため、記帳にかかる時間を大幅に削減できます。

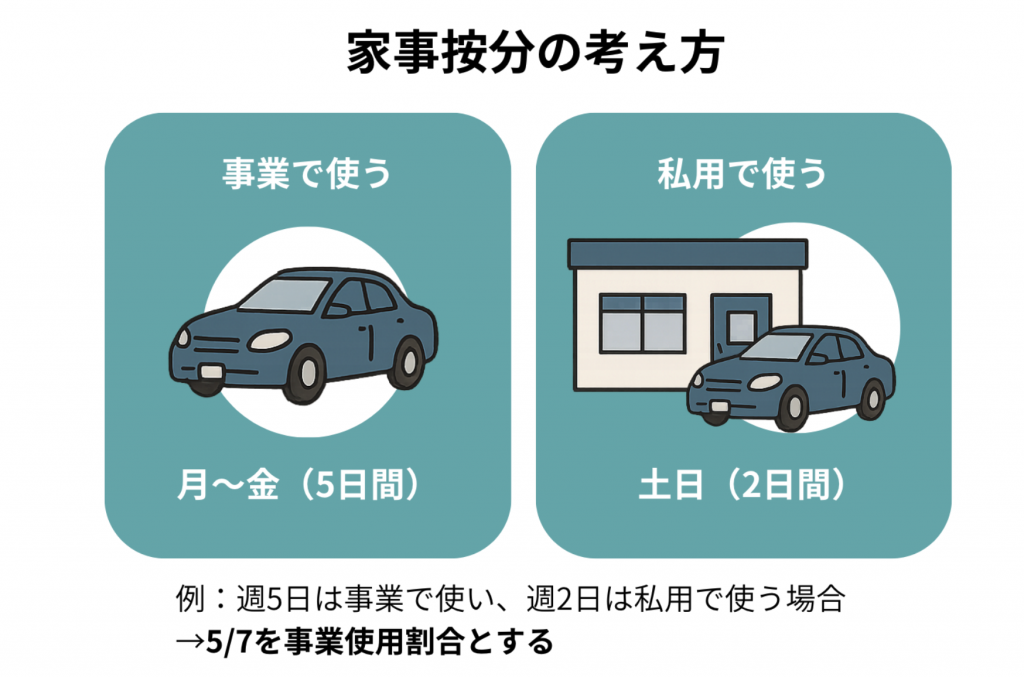

事業とプライベートで兼用する場合の「家事按分」

事業用の車にプライベートでも乗る場合は、使用割合に応じて経費を按分(あんぶん)する必要があります。これを「家事按分」と呼びます。

例えば、月の走行距離が1,000kmで、そのうち700kmを事業に使ったなら、リース料の70%を経費にできます。もしくは、一週間の利用日数で考える場合、7日のうち5日を事業に使うとすると、約71%(5/7)を経費として計上できます。

なお、家事按分の基本的な考え方については、国税庁の公式サイトにも記載されています。詳細は、「No.2210 必要経費の知識」をご参照ください。

株式会社クルカCEO 早川 由紀夫からのコメント

個人事業主のカーリース審査項目と通過を高めるコツ

ここでは、カーリース審査の特徴や重視されるポイント、そして通過率を高めるための具体的な対策を解説します。

審査で見られる4つの重要項目

カーリースの審査では、主に次の4つの項目がチェックされます。

①事業の安定性

事業年数が長いほど評価は高くなり、目安は3年以上です。ただし、確定申告書で安定した所得が確認できれば、開業して間もない場合でも通過の可能性があります。

②返済能力

年収200万円以上が一つの目安とされています。借入が多すぎたり、返済比率が高すぎる場合は審査落ちにつながることがあります。

③信用情報

クレジットやローンの延滞履歴、債務整理の有無などがチェックされます。信用情報機関(CICやJICC)で過去の利用状況が確認されます。

④連帯保証人の有無

連帯保証人がいるかどうかも確認されます。特に開業したばかりで収入が安定していない場合、保証人をつけることで通過の可能性を高められます。

なお、一般的なカーリースの審査では、以下の書類の提出が求められます。

- 契約書

- 本人確認書類(運転免許証など)

- 印鑑登録証明書

- 住民票の写し

- 車庫証明書

必要な書類はリース会社によって異なるため、事前に確認しましょう。

審査通過の可能性を高める3つのコツ

カーリースの審査を通過しやすくするためにも、以下の3つのポイントをおさえておきましょう。

コツ①収入に合ったプランを選ぶ

カーリースの審査をスムーズに通すためには、まずご自身の収入や事業規模に見合った車を選ぶことが大切です。

収入によっては、無理に高額な輸入車を選ぶよりも軽自動車やコンパクトカーなどの手頃なプランの方が良い場合もあります。

コツ②頭金を準備できるとさらに安心(リース会社が対応している場合)

多くのカーリースでは頭金不要で、月額料金のみで車に乗り始められます。一方で、頭金を入れておけば月々の負担が軽くなるだけでなく、支払い能力を示す材料となり、審査が通りやすくなります。

なお、リース会社によっては頭金の設定ができない場合もあるため、事前に確認しておきましょう。

コツ③申込情報は正確に記入する

申込時に記入する情報は、収入や事業の状況を正しく伝えることが大前提です。虚偽の申告をすると信用を大きく損ない、審査に落ちる原因となります。

また、小さな記入漏れや誤りでも不利になることがあるため、焦らず丁寧に記入することを心がけましょう。

株式会社クルカCEO 早川 由紀夫からのコメント

事業を成功に導くカーリース会社の選び方

カーリース会社を選ぶ際は、複数のリース会社を比較するのがおすすめです。ここでは、リース会社を比較する際にチェックしておきたい5つのポイントと、短期リースについて解説します。

①料金プラン

表面的な月額料金だけでなく、ボーナス払いの有無や契約期間全体での総支払額を必ず比較しましょう。一見安く見えても、総額では割高になるプランもあります。

「月額いくら支払うのか」「プランに何が含まれるのか」「支払総額はいくらになるのか」の3点は必ずチェックしておきたい項目です。

②契約期間

リース会社によって契約プランはさまざまです。7年や11年などの長期契約しか選べない会社もあれば、3年〜5年の短期契約に対応している会社もあります。

ビジネスの成長過程にある個人事業主には、短期契約や中途解約に柔軟に対応できるリース会社やプランがおすすめです。

③走行距離

多くのカーリースでは走行距離に制限があり、超過すると1kmごとに精算金が発生します。そのため、日常的に長距離を走る事業者は注意が必要です。

一方で、走行距離無制限のプランを提供しているリース会社もあります。配送業や営業で頻繁に走行する方は、走行距離に制限を設けていないリース会社を選ぶと安心です。

④メンテナンスプランの充実度

車検・オイル交換・タイヤ交換などのメンテナンス内容がどこまで含まれているかを確認しましょう。さらに、提携整備工場の数やネットワークの広さも要チェックです。

特に、自宅や事業所の近くに提携工場があるリース会社なら、メンテナンス時の持ち込みもスムーズです。

⑤契約方法・サポート体制

近年、オンラインで完結できるリース会社も多くあります。オンラインに対応しているリース会社では、申込・審査・契約の一連の対応を来店せずに進められるため、時間や移動の手間を最小限に抑えられます。

また、サポート体制も重要な比較ポイントです。「メールや電話での問い合わせへの返事は迅速か」「担当者の説明がわかりやすいか」などの対応を契約前に確認しておくと安心です。

短期リースという選択肢も検討しよう

長期的な契約が不安な方には、3年契約の「新車リース クルカ」や契約から12ヶ月後に無料で解約できる「KURUCA FREE(クルカフリー)」など、契約年数の縛りが少ないカーリースがおすすめです。

短期リースは、特に次のような方に向いています。

- 新規事業を立ち上げたばかりで、長期契約に踏み切れない

- 繁忙期やイベントなどで一時的に車が必要

- 事業規模に応じて車種を見直したい

上記に該当する方は、まず短期間で契約が終了するプランで様子を見ると低リスクでカーリースを利用できます。「新車リース クルカ」では、契約満了後に新しい車に乗り換えられるため、事業の成長段階に応じた車選びが可能です。

株式会社クルカCEO 早川 由紀夫からのコメント

SUV・ミニバン・軽自動車など、クルカでは国内主要メーカーの人気車種を豊富にラインナップ。月々2万円台から選べる車種もあり、予算やライフスタイルに合わせて選びやすい構成になっています。

気になる新車を探してみよう

クルカは最低価格保証取扱車種をみる

個人事業主がカーリースを契約する際の注意点

カーリースでは、車の購入とは異なる制限があります。契約前に注意点を把握しておくことで、契約期間中や返却時に思わぬ出費を避けられます。

以下の表に、カーリースの契約前にチェックしておきたい項目をまとめました。

| チェック項目 | 条件の確認 | 費用の確認 |

|---|---|---|

| 走行距離制限 | 自分の走行距離に合っているか | 超過時1kmあたりの単価 |

| 中途解約 | 途中解約型プランはあるか | 解約時に発生する違約金の金額 |

| 原状回復義務 | 契約満了時にどの程度の修復が必要か | 傷や汚れに追加費用が発生する基準 |

| 任意保険 | 等級の引き継ぎが可能か | 保険料が自己負担になるかプランに含まれるかを確認 |

リース契約は長期にわたるため、事業での使い方やご自身の生活スタイルに合った内容かどうかを確認しておくことが大切です。

インボイス制度とカーリースの関係

2023年10月から導入されたインボイス制度は、カーリースを利用する個人事業主にも影響します。ご自身が課税事業者か免税事業者かによって、消費税の取り扱いが変わります。

両者の違いは以下の通りです。

| 事業者区分 | 消費税の取り扱い | 節税効果のポイント |

|---|---|---|

| 課税事業者 | リース会社が発行する適格請求書を保存 ・帳簿記載することで、リース料に 含まれる消費税分を仕入税額控除できる | 消費税の納税額を減らすことが可能 |

| 免税事業者 | 消費税を納める義務がないため、 仕入税額控除は不可 | リース料を経費に計上することで 所得税・住民税の節税効果は得られる |

課税事業者の場合は、リース会社から発行される適格請求書を保存して帳簿に記載することで、リース料に含まれる消費税分を仕入税額控除でき、納税額を減らせます。

一方で免税事業者は、そもそも消費税を納める義務がないため、仕入税額控除を受けることはできません。ただし、リース料を経費として計上することで、所得税や住民税の節税効果を得ることは可能です。

インボイス制度の基本や個人事業主としての対応の詳細は、国税庁の公式サイトにてご確認ください。

(参考)

インボイス制度について|国税庁

インボイス制度の概要|国税庁

株式会社クルカCEO 早川 由紀夫からのコメント

個人事業主によるカーリースに関するよくある質問

ここでは、個人事業主がカーリースを検討するときに、多くの方が抱く疑問をQ&A形式でまとめました。気になる点があれば、納得したうえで契約に進みましょう。

Q. 開業したばかりで事業実績がなくてもリースできますか?

A. 開業して間もない個人事業主は、事業実績が少ない分、審査がやや厳しくなる傾向があります。ただ、必ず審査に落ちるわけではありません。安定性を示す補足資料の提出や連帯保証人をつけることで、審査を通りやすくすることは可能です。

審査に通過する自信がない方は、コンパクトカーなど費用を抑えたプランを検討してみましょう。

Q. リース料金以外にかかる費用はありますか?

A. リース料には複数の維持費が含まれますが、ガソリン代・駐車場代・高速道路料金などは別途必要です。また、任意保険料が含まれないプランであれば、保険料もかかります。

ただし、リース料金以外の費用も、事業利用分は経費として計上できます。また、メンテナンスプランをつけない場合は、タイヤやバッテリーなど消耗品の交換費用も自己負担になります。

Q. リースした車に社名やロゴを入れることはできますか?

A. リース会社によっては社名やロゴ入れが可能ですが、契約満了時には原状回復が求められるため注意しましょう。できれば車体に直接貼るタイプのステッカーは避け、取り外しが容易なマグネットシートなどを活用するのが安全です。

Q. リース契約満了後はどうなりますか?

A. リース契約満了後の対応はリース会社やプランによって異なります。一般的には、「新しい車への乗り換え」「同じ車の再リース」「返却して契約終了」「買取り」の4つのうちのどれかを選択できます。

Q. 車庫証明は自分で取得する必要がありますか?

A. 原則として、車庫証明の申請は契約者自身が行います。リース会社が「保管場所使用承諾証明書」など必要な書類を用意してくれるので、所轄の警察署で手続きを進めます。リース会社によっては、代行してくれる場合もあります。

事業の成長を加速させるならクルカのカーリース

個人事業主にとってカーリースは、節税や経理の効率化、資金繰りの安定化を同時に実現できる心強い手段といえます。

車の購入と比べて初期費用が不要で、毎月の支払いを経費として計上できるため、手元の資金を確保しやすくなります。

これからカーリースを利用したいと考えている個人事業主には、「新車リース クルカ」がおすすめです。クルカが個人事業主に選ばれやすい理由は次のとおりです。

- 頭金・ボーナス払いが不要

- 業界最安値水準の料金プランで固定費を削減できる

- 来店不要でスピーディーに契約可能

- 税金や自賠責保険料などを含む安心の料金体系

- 短期リース・途中解約型プランで柔軟に対応できる

- 車を返却するクローズドエンド方式で残価精算のリスクを回避できる

「新車リース クルカ」では、公式サイトからお気軽にお問い合わせや審査にお申し込みいただけます。これから事業で車を利用する予定の方は、ぜひ気になる車種の月額料金・支払総額をチェックしてみてください。

SUV・ミニバン・軽自動車など、クルカでは国内主要メーカーの人気車種を豊富にラインナップ。月々2万円台から選べる車種もあり、予算やライフスタイルに合わせて選びやすい構成になっています。

気になる新車を探してみよう

クルカは最低価格保証取扱車種をみる

この記事の執筆者

ちか

ライター

「日常使いは軽だけどクラシックカー好き。 近隣県までドライブ&ご当地グルメを堪能するのが休日の楽しみです!」

関連コラム

おすすめ車種

新車カーリースを探す

条件・用途から車を選ぶ

- 燃費性能で選ぶ

- 定員数で選ぶ

- おすすめ用途で選ぶ

CONTACTお問い合わせ

私達にお任せください!

分かりやすく丁寧にご案内いたします!

-

LINEでのお問い合わせ

お友達追加をしていただくと、

友達追加

メッセージでの問い合わせが可能です

株式会社クルカCEO 早川 由紀夫からのコメント